mercredi, 04 mai 2016

TAFTA : ce que révèlent les documents dévoilés par Greenpeace

http://www.telerama.fr/monde/tafta-ce-que-revelent-les-do...

Jérémie Maire

Jérémie Maire - Publié le 02/05/2016. Mis à jour le 02/05/2016 à 16h35.

- Abonnez-vous à Télérama

Sur le même thème

- L'œil de Soulcié : les lanceurs d'alerte devant la justice

- Tribune Procès LuxLeaks : “M. Hollande, de quel côté êtes-vous ?”

- Vu sur le Web Quand François Hollande félicite les lanceurs d’alerte, Edward Snowden ironise

- Loi Sapin 2 Les lanceurs d’alerte bientôt protégés par la loi française ?

L’organisation non gouvernementale a mis en ligne, lundi 2 mai, des dizaines de documents confidentiels concernant les négociations autour du traité transatlantique.

L’organisation non gouvernementale a mis en ligne, lundi 2 mai, des dizaines de documents confidentiels concernant les négociations autour du traité transatlantique.

Avec ces “TTIP leaks”, Greenpeace souhaite tirer le signal d’alarme. La mode est décidément aux lanceurs d'alerte et aux documents qui fuitent. Ce lundi 2 mai à 11h précises, Greenpeace a mis en ligne une quinzaine de documents confidentiels et inédits, soit la moitié des chapitres du Trans-Atlantic Free Trade Agreement – le fameux TAFTA, ou TTIP – discuté par les Etats-Unis et l’Union européenne du 25 au 29 avril dernier.

L’organisation écologiste révèle ainsi la base des discussions finales du TAFTA, ce traité censé faciliter les échanges commerciaux et douaniers entre les deux continents. Les 248 pages brutes, inédites, secrètes et regroupées en 16 documents PDF, couvrent quasiment tous les aspects des négociations : agriculture, télécommunications, mesures sanitaires, etc.

Les documents, que s’est procuré Greenpeace Pays-Bas sans en révéler la provenance, mettent en lumière quatre points qui « menacent d’avoir des implication dans l’environnement et la vie de plus de 800 millions de citoyens européens et américains ». « Que vous soyez sensibles aux problèmes environnementaux, au bien-être animal, au droit du travail ou à la vie privée sur Internet, vous devriez vous sentir concernés par ce qui figure dans ces documents : le TTIP est un énorme transfert de pouvoir des mains du peuple à celles du “big business”. » Greenpeace met d’ailleurs quatre points saillants dans ces documents fuités.

EntretienSusan George : “La mobilisation contre le traité transatlantique est difficile à cause du secret”

EntretienSusan George : “La mobilisation contre le traité transatlantique est difficile à cause du secret”

-

Les mesures de protection de l’environnement au long cours abandonné

Selon ce que l’on peut lire dans ces documents, il semble que le traité transatlantique abandonne la règle d’exception générale, en vigueur depuis l’accord du GATT de 1947, qui régule le marché afin de « protéger la vie humaine, animale, végétale et la santé » et d’« œuvrer pour la conservation des ressources naturelles épuisables ».

« L’omission de cette régulation suggère que les deux parties du traité créent un système dans lequel le profit et placé au-dessus de la vie humaine, animale et végétale », dénonce Greenpeace.

-

Fin du principe de précaution

Autre omission dans les documents, le sacrosaint principe de précaution, qui permet à l’UE de refuser l’introduction sur son sol de certains produits ou pratiques qu’elle jugerait dangereux pour la santé et l’environnement. Pas une seule fois le principe n’est cité dans les douze chapitres. Par contre, note Greenpeace, c’est l’inverse qui semble vouloir être introduit par les Etats-Unis : il faudra apporter les preuves de la dangerosité d’un produit pour le voir interdit.

-

La protection du climat, promesse bien pieuse

Quelques mois à peine après les accords de Paris, qui statuent sur le 1,5 degré de réchauffement à ne pas dépasser pour éviter une crise climatique majeure, le TTIP ne s’embarrasse guère de l’environnement. « Pis, note Greenpeace, le champ d'application des mesures de régulation se trouverait limitée par des dispositions » mises en lumières par ces documents rendus publics.

-

Le « big business » au milieu des décisions

Autre cheval de bataille de Greenpeace contre le TAFTA, la mainmise des grandes entreprises sur les décisions. « Le big business obtient ce qu’il veut », ironise l’ONG. « L’opportunité de participer aux décisions est permis aux grandes entreprises. Elle pourront intervenir dans les discussions préliminaires », contrairement « à la société civile, qui n’aura qu’un petit droit d’accès aux négociations ».

Les documents leakés par Greenpeace révèlent en outre le poids des Etats-Unis par rapport à l’Union européenne : par exemple, plutôt que d’harmoniser les réglementations, les accords TAFTA prévoieraient de reconnaître, à part égale, les réglementations des deux côtés de l’Atlantique. En d’autres termes, on nivelle par le bas : la norme américaine est reconnue comme équivalente à l’européenne, elle est donc acceptable.

On remarque en outre que c’est l’UE qui se montre plus engagée dans les propositions et dans les négociations que les Etats-Unis. Car elle a théoriquement plus à y gagner : l’Europe peut ainsi s’ouvrir, entre autres, les portes des marchés américains, notamment publics.

Ces documents, inédits, sont toutefois ceux qui ont servi de base aux discussions de fin avril, qui se sont déroulées à New York. Il se peut alors que certaines lignes aient bougé entre temps. « Chacun campe sur ses positions, et il est évidemment impossible de préjuger du résultat final », note d’ailleurs Le Monde.

![]() Michael Weasel 03/05/2016 à 16h00

Michael Weasel 03/05/2016 à 16h00

Bon, aujourd'hui la réaction de notre président ne s'est pas fait attendre -- un bon point pour une fois --, pour minimiser l'impact de ces « pseudo-révélations », car tout le monde se doutait depuis le départ que ce traité devait être en faveur des entreprises américaines. Comme on dit chez Microsoft : "It's the door open to all Windows". FH n'avait pas besoin d'accrocher une casserole supplémentaire à sa fin de règne. On le comprend. Espérons que le successeur ne signera pas n'importe quoi. Ni l'UE bien sûr. Cela dit, j'aimerais bien que Télérama se paie le luxe d'un correcteur, car ses articles font mal aux yeux. « Les documents, que s’est procuré...Greenpeace met d’ailleurs (?) quatre...le profit et placé au-dessus...le champ d'application des mesures de régulation se trouverait limitée...L’opportunité de participer aux décisions est permis ». Et la meilleure dans le contexte : « Les documents leakés par Greenpeace révèlent en outre le poids des Etats-Unis par rapport à l’Union européenne ». N'oubliez pas que la colonisation, ça commence par la langue.

En outre, les commentaires sont déformés (perte des apostrophes par exemple) par votre logiciel si on fait un copié-collé de votre texte pour citation. La trahison du TAFTA va-t-elle jusque là ? ;-)

2 internautes sur 3 ont trouvé cet avis intéressant.

Trouvez vous cet avis intéressant ?

Naile 03/05/2016 à 15h26

Naile 03/05/2016 à 15h26

Sur le fond, L'association ATTAC dénonce ces traités depuis des années, sans grand écho de la part des médias durant tout ce temps. Sur la forme : alors même Télérama fait fi du C.O.D. placé avant le verbe pour écrire : "Les documents, que s’est procuré ......" bravo !!

3 internautes sur 3 ont trouvé cet avis intéressant.

Trouvez vous cet avis intéressant ?

zeliet 03/05/2016 à 10h00

zeliet 03/05/2016 à 10h00

Les entreprises ne pourraient pas exister sans les infrastructures construites grâce aux impôts de la société civile. Voies ferrées navigables aéroports etc. Elles ne pourraient exister sans l'éducation les formations des peuples. Écoles, universités permettent aux entreprises de recruter des personnels compétents sans obérer leurs leurs comptes sociaux. Les citoyens sont de facto les actionnaires "bénévoles" des entreprises. Et malgré cela ils sont exclus avec un parfait mépris d'une négociation qui les concerne au premier chef. Dans tous les sens du terme. Quel déni de démocratie. Mais suis je naïve. Le 21eme siècle est celui du fric. Des profits à se distribuer entre pairs. Quelle tristesse.

24 internautes sur 24 ont trouvé cet avis intéressant.

Trouvez vous cet avis intéressant ?

Stefcra 03/05/2016 à 09h04

Stefcra 03/05/2016 à 09h04

A un moment, il va falloir arrêter de prendre les gens pour des idiots. A force de continuer a diriger la politique et l’économie selon le bon vouloir des entreprises et des intérêts américains, j'ose espérer que le peuple se lèvera (et pas qu'en France) pour dire ce qu'il pense de toutes ces histoires.

24 internautes sur 24 ont trouvé cet avis intéressant.

Trouvez vous cet avis intéressant ?

![]() la grenouille 03/05/2016 à 08h49

la grenouille 03/05/2016 à 08h49

J'ai deux questions naïves : 1 qui (Bruxelles, des représentants d'état - quels ministres -, autres instances) décide et signe ce traité 2 pourquoi ce traité est-il secret et bafoue-t-il donc la démocratie Pourquoi M. Tout le monde n'a pas droit de cité alors que ce traité impacte la vie de tout le monde (même la nature et les animaux) et ne profitera qu'aux poids lourds de l'industrie........... Je suis scandalisée par cette affaire! Que peut faire le citoyen lambda à part signer des pétitions, ce que j'ai d'ailleurs fait!

29 internautes sur 29 ont trouvé cet avis intéressant.

Trouvez vous cet avis intéressant ?

01:18 Publié dans Compétition, Économie, Finance, Innovation, Rapports de force, Régulation, Stratégies Mondiales | Lien permanent | Commentaires (0) |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |

lundi, 02 mai 2016

L’Atelier BNP PARISBAS - Blockchain : à la recherche du capital perdu

Par Pierre Pariente 29 avril 2016 ![]()

![]() Mots-clés : Smart city, Amérique du Nord, Blockchain, Start-up

Mots-clés : Smart city, Amérique du Nord, Blockchain, Start-up

- Voilà un peu moins d’un an que la Blockchain occupe le devant de la scène en matière de nouvelles technologies. Les start-ups du domaine ne manquent pas de créativité pour étendre ses domaines d’application au-delà des services financiers. Certaines d’entre elles y voient même un moyen d’accélérer la croissance des pays en développement.

En 2000, l’auteur péruvien Hernando de Soto publiait son ouvrage phare, Le Mystère du Capital. Sa thèse allait à l’encontre de la lecture traditionnelle des décalages de richesse entre les pays de l’OCDE et les pays en développement. « Les pauvres, » écrit-il, « ont des maisons mais pas d’actes de propriété ; des terrains et des cultures, mais pas de cadastre ; des entreprises, mais aucun statut légal. » L’intuition de Soto était la suivante : le nœud gordien du développement n’est pas purement économique, encore moins culturel et social, mais légal. C’est le mécanisme par lequel l’individu peut rendre son capital visible.

Comment assurer cette transition, cependant ? L’auteur, dans son livre publié il y a 16 ans, donnait des grandes lignes directrices, mais manquait encore d’un outil efficace. Et si cet outil s’appelait la Blockchain ?

Le grand livre de la Blockchain

Le grand livre de la Blockchain est ouvert. En principe, tout le monde le monde peut écrire dedans. A la différence d’un livre, cependant, la Blockchain est une multitude de livres, et ces livres sont répartis dans le monde entier. Le contenu n’est pas figé, il augmente avec le temps de manière simultanée et coordonnée. L’avantage d’une information partagée, c’est qu’elle est mieux sécurisée contre la falsification qu’une information détenue par une seule personne.

La Blockchain, en d’autres termes, est un livre de compte qui enregistre au fur et à mesure du temps l’ensemble des transactions qui passent dans son système. Et par transaction, on peut comprendre flux d’argent, mais aussi titre de propriété.

(nb : L’ensemble des « objets » susceptibles d’être enregistrés dans la Blockchain est immense et s’agrandit de jours en jours. L’Atelier a publié des articles sur ce sujet ici, ici, et là.)

Une histoire d’enregistrement

Factom, c’est une de ces start-ups qui n’existait pas il y a deux an et qui commence à se faire un nom dans l’écosystème de la Blockchain. Seulement, Factom a un positionnement un peu différent de celui de ses pairs.

Selon sa Chief Marketing Officer, Tiana Laurence, « la plupart des start-ups dans l’écosystème de la Blockchain se sont concentrées sur un seul problème : comment transférer de l’argent plus rapidement entre deux entités. Factom n’a pas voulu rentrer dans ce jeu compétitif. Nous nous sommes dits que ce challenge allait être résolu par quelqu’un d’autre que nous. »

Factom a donc décidé d’utiliser la Blockchain pour y enregistrer des données. D’un point de vue purement technologique, Factom utilise son propre réseau, mais est aussi capable de s’intégrer aux réseaux Blockchain utilisés par le Bitcoin et par une autre start-up du milieu : Ethereum.

Factom propose ce service d’enregistrement des données aux entreprises, mais également à des gouvernements. Selon Tiana Laurence, un des enjeux de la pauvreté est « le manque de fiabilité des bases de données et la corruption. » Sans titre de propriété, un habitant d’un pays en développement est confronté à la menace d’expropriation. Sans preuve juridique que le capital qu’il détient lui appartient véritablement, il ne peut contracter un emprunt bancaire pour financer son activité, ou même souscrire une assurance professionnelle.

C’est dans ce contexte que Factom a commencé à travailler avec le Honduras pour enregistrer dans la Blockchain – c’est-à-dire de manière permanente et immuable – l’ensemble des titres de propriétés d’une ville en devenir, immense projet de smart city actuellement en construction. La Blockchain permettra aussi d’enregistrer les actes de transferts de propriété. Cette technologie est un moyen infaillible pour lutter contre la falsification des documents officiels et la corruption.

Et les conséquences d’un tel projet sont énormes.

Rendre visible le capital invisible

On l’a vu, le projet de Hernando de Soto est de rendre visible le capital que les habitants des pays en développement détiennent déjà. Seulement, Hernando de Soto est un pragmatique. Il ne souhaite pas changer la réalité, mais recommande plutôt d’adapter le système législatif de ces pays pour légaliser « l’économie grise ».

Mais en pratique, comment faire ? Faut-il dépêcher sur le terrain des experts pour que, carnet à la main, ils officialisent les titres de propriétés, cadastres, et autre capital des habitants ? Et quand bien même une telle campagne serait menée, comment s’assurer que les informations ne soient pas falsifiées avant, pendant, ou après l’enregistrement ?

La chute du mur de Berlin et l’ouverture à l’économie mondiale des pays de l’Union Soviétique dans les années 90 a fourni à l’Histoire un cas d’école éloquent. Rachat frauduleux à des prix imbattables, corruption généralisée, affairisme, c’est toute l’économie de ces pays qui a pâti de l’ouverture sauvage au capitalisme.

Une technologie comme celle que développe Factom ne répond pas à l’ensemble de ces enjeux. Ce que peut garantir Factom, par contre, c’est qu’un titre enregistré dans la Blockchain constitue une preuve inviolable de propriété. La question de la validité du titre en question reste politique.

En l’occurrence, le projet que mène Factom avec le Honduras ne soulève pas ce problème : il s’agit d’enregistrer les actes de propriétés (et, à terme, de transfert de propriété) des nouvelles habitations d’une ville intelligente, en construction. Dans la mesure où la technologie de Factom permettra d’enregistrer la propriété au début de la chaîne, la question de la validité de l’information ne se pose pas.

En l’occurrence, le projet que mène Factom avec le Honduras ne soulève pas ce problème : il s’agit d’enregistrer les actes de propriétés (et, à terme, de transfert de propriété) des nouvelles habitations d’une ville intelligente, en construction. Dans la mesure où la technologie de Factom permettra d’enregistrer la propriété au début de la chaîne, la question de la validité de l’information ne se pose pas.

Ce n’est que le premier chapitre

Ce que Factom construit avec le Honduras n’est que le premier chapitre d’une aventure qui se veut prometteuse. La start-up travaille aussi avec la Chine et la société iSoftStone pour développer des applications de la Blockchain à destination des villes intelligentes.

De manière plus conceptuelle, on peut imaginer que ce genre de start-up trouvera aussi un intérêt à se rapprocher d’institutions financières pour étoffer la gamme de ses produits et services. La lecture de Soto nous permet de comprendre que l’enregistrement de la propriété n’est que la première étape vers le chemin de la prospérité. Une fois le capital enregistré, il peut être échangé. Il devient liquide. Il devient visible aux yeux des établissements financiers (banques, institutions de micro-crédits, etc.) qui peuvent en retour ouvrir leur gamme de produits à une population qui en était exclue. Soto rappelle à ce propos dans son ouvrage que dans les années 2000, aux États-Unis,

« près de 70% des crédits que les entreprises reçoivent sont adossés à des titres de propriété comme collatéral.»

Finissons enfin avec cette dernière citation de Soto dans Le Mystère du Capital, destinée à ceux qui se demandent si, finalement, il est bien sérieux de vouloir étendre encore plus l’empire du capitalisme : « Je ne suis pas un capitaliste pur et dur. Pour moi, le capitalisme n’est pas un credo. Je crois beaucoup plus à la liberté, la compassion pour les pauvres, au contrat social, et à l’égalité des chances qu’au capitalisme en tant que tel. Seulement, pour le moment, et pour atteindre ces objectifs, le capitalisme est la seule solution dont nous disposons. C’est le seul système que nous connaissions qui nous fournit les outils nécessaires à la création de valeur. »

22:49 Publié dans Bitcoin, monnaies virtuelles ou numériques, Finance, Numérisation de la société, Régulation | Lien permanent | Commentaires (0) |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |

mercredi, 14 mai 2014

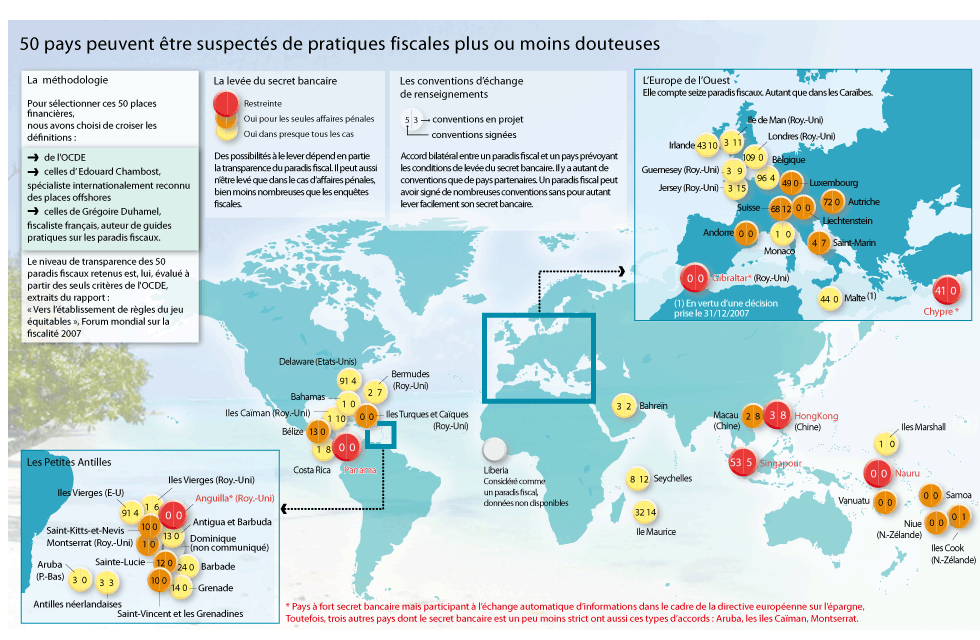

Les paradis fiscaux prouvent-ils que la mondialisation est infernale ?

La transparence se développe mais ne mettra pas pour autant le Front de Gauche en faillite, l’évasion fiscale reste légale : Deux mille milliards de profits cumulés aux Bermudes non taxées, ni Etats-Unis tant qu’ils ne sont pas rapatriés, ni en Europe, ni ailleurs

France culture 14.05.2014 - 14:00

Etat des lieux des paradis fiscaux. Quel rôle jouent-ils dans la mondialisation ? Les politiques publiques peuvent-elles, et veulent-elles, lutter contre ces états ? Quand à la société civile, peut elle réellement peser sur l'élaboration des politiques publiques ?

Etat des lieux des paradis fiscaux. Quel rôle jouent-ils dans la mondialisation ? Les politiques publiques peuvent-elles, et veulent-elles, lutter contre ces états ? Quand à la société civile, peut elle réellement peser sur l'élaboration des politiques publiques ?

http://www.franceculture.fr/emission-planete-terre-les-pa...

http://www.contrepoints.org/2011/12/09/59635-quatre-parad...

14:54 Publié dans Finance, Géopolitique, Gouvernance | Lien permanent | Commentaires (0) |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |

jeudi, 01 mai 2014

La Chine va surpasser les Etats-Unis et devenir la première économie du monde en 2014

Cependant :

L'homme le plus riche d'Asie procède à la vente de tous ses biens en Chine

http://ecolonews.blog.fr/2014/04/25/l-homme-le-plus-riche...

15:39 Publié dans Économie, Finance | Lien permanent | Commentaires (0) |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |

dimanche, 13 avril 2014

L’argent n’est qu’une reconnaissance de dette...

Source »» http://www.theguardian.com/commentisfree/2014/mar/18/trut...

THE GUARDIAN : The truth is out: money is just an IOU, and the banks are rolling in it - The Bank of England's dose of honesty throws the theoretical basis for austerity out the window

URL de cet article :

http://www.legrandsoir.info/la-verite-eclate-un-acces-de-...

11 avril 2014

10 ![]()

L’argent n’est qu’une reconnaissance de dette...

La vérité éclate : un accès de franchise de la Banque d’Angleterre démolit les bases théoriques de l’austérité. (The Guardian)

David Graeber

On dit que dans les années 1930, Henry Ford aurait fait remarquer que c’était une bonne chose que la plupart des Américains ne savent pas comment fonctionne réellement le système bancaire, parce que s’ils le savaient, « il y aurait une révolution avant demain matin ».

La semaine dernière, il s’est passé quelque chose de remarquable. La Banque d’Angleterre a vendu la mèche.

Dans un document intitulé « La création de l’argent dans l’économie moderne », co-écrit par trois économistes de la Direction de l’Analyse Monétaire de la banque, ces derniers ont déclaré catégoriquement que les hypothèses les plus courantes sur le fonctionnement du système bancaire sont tout simplement fausses, et que les positions plus populistes, plus hétérodoxes qui sont généralement associées à des groupes comme Occupy Wall Street, sont correctes. Ce faisant, ils ont jeté aux orties les bases théoriques de l’austérité.

Pour avoir une idée de la radicalité de cette nouvelle position de la Banque, il faut repartir du point de vue conventionnel, qui continue d’être la base de tout débat respectable sur la politique économique. Les gens placent leur argent dans des banques. Les banques prêtent ensuite cet argent avec un intérêt - soit aux consommateurs, soit aux entrepreneurs désireux d’investir dans une entreprise rentable. Certes, le système de réserve fractionnaire ne permet pas aux banques de prêter beaucoup plus que ce qu’elles détiennent en réserve, et il est vrai aussi que si les placements ne suffisent pas, les banques privées peuvent emprunter plus auprès de la banque centrale.

La banque centrale peut imprimer autant d’argent qu’elle le souhaite. Mais elle prend aussi garde à ne pas en imprimer trop. En fait, on nous dit souvent que c’est même la raison d’être des banques centrales indépendantes. Si les gouvernements pouvaient imprimer l’argent eux-mêmes, ils en imprimeraient sûrement beaucoup trop et l’inflation qui en résulterait sèmerait le chaos. Des institutions telles que la Banque d’Angleterre ou la Réserve Fédérale des États-Unis ont été créées pour réguler soigneusement la masse monétaire pour éviter l’inflation. C’est pourquoi il leur est interdit de financer directement un gouvernement, par exemple, en achetant des bons du Trésor, mais au lieu financent l’activité économique privée que le gouvernement se contente de taxer.

C’est cette vision qui nous fait parler de l’argent comme s’il s’agissait d’une ressource limitée comme la bauxite ou le pétrole, et de dire des choses comme « il n’y a tout simplement pas assez d’argent » pour financer des programmes sociaux, et de parler de l’immoralité de la dette publique ou des dépenses publiques « au détriment » du secteur privé. Ce que la Banque d’Angleterre a admis cette semaine est que rien de tout ça n’est vrai. Pour citer son propre rapport : « Plutôt que de recevoir des dépôts lorsque les ménages épargnent pour ensuite prêter, le crédit bancaire crée des dépôts » ... « En temps normal, la banque centrale ne fixe pas la quantité d’argent en circulation, pas plus que l’argent de la banque centrale n’est « démultiplié » sous forme de prêts et dépôts. »

En d’autres termes, tout ce que nous croyions savoir est non seulement faux – mais c’est exactement le contraire. Lorsque les banques font des prêts, elles créent de l’argent. C’est parce que l’argent n’est qu’une simple reconnaissance de dette. Le rôle de la banque centrale est de superviser une décision juridique qui accorde aux banques le droit exclusif de créer des reconnaissances de dette d’un certain genre, celles que le gouvernement reconnait comme monnaie légale en les acceptant en paiement des impôts. Il n’y a vraiment pas de limite à la quantité que les banques pourraient créer, à condition de trouver quelqu’un disposé à emprunter. Elles ne seront jamais prises de court pour la simple raison que les emprunteurs, en général, ne prennent pas l’argent pour le cacher sous leur matelas ; en fin de compte, tout argent prêté par une banque finira par retourner vers une banque. Donc, pour le système bancaire dans son ensemble, tout prêt devient simplement un autre dépôt. De plus, lorsque les banques ont besoin d’acquérir des fonds auprès de la banque centrale, elles peuvent emprunter autant qu’elles le souhaitent ; la seule chose que fait la banque centrale est de fixer le taux d’intérêt, c’est-à-dire le coût de l’argent, pas la quantité en circulation. Depuis le début de la récession, les banques centrales américaines et britanniques ont réduit ce coût à presque rien. En fait, avec « l’assouplissement quantitatif » [« quantitative easing » ou planche à billets - NdT] elles ont injecté autant d’argent que possible dans les banques, sans produire d’effets inflationnistes.

Ce qui signifie que la limite réelle de la quantité d’argent en circulation n’est pas combien la banque centrale est disposée à prêter, mais combien le gouvernement, les entreprises et les citoyens ordinaires sont prêts à emprunter. Les dépenses du gouvernement constituent le principal moteur à l’ensemble (et le document admet, si vous le lisez attentivement, que la banque centrale finance bien le gouvernement, au final). Il n’est donc pas question de dépenses publiques « au détriment » d’investissements privés. C’est exactement le contraire.

Pourquoi la Banque d’Angleterre a-t-elle soudainement admis cela ? Eh bien, une des raisons, c’est parce que c’est évidemment vrai. Le travail de la Banque est en fait de faire fonctionner le système, et ces derniers temps le système n’a pas très bien fonctionné. Il est possible qu’elle a décidé que maintenir la version conte-de-fées de l’économie, un version qui s’est avérée très pratique pour les riches, est tout simplement devenu un luxe qu’elle ne peut plus se permettre.

Mais politiquement, elle prend un risque énorme. Il suffit de considérer ce qui pourrait arriver si les détenteurs d’hypothèques réalisaient que l’argent que la banque leur a prêté ne vient pas en réalité des économies de toute une vie de quelques retraités économes, mais que c’est quelque chose que la banque a tout simplement créée avec une baguette magique que nous, le public, lui avons donnée.

Historiquement, la Banque d’Angleterre a eu tendance à jouer un rôle de précurseur, en présentant une position apparemment radicale qui finissait par devenir la nouvelle orthodoxie. Si tel est le cas ici, nous pourrions peut-être bientôt savoir si Henry Ford avait raison.

David Graeber

Traduction "ça donne envie de solder quelques comptes" par VD pour le Grand Soir avec probablement toutes les fautes et coquilles habituelles.

02:14 Publié dans Crédit, Finance, Gouvernance, Régulation | Lien permanent | Commentaires (0) |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |

Dessin

Dessin